アコムからの借金は自己破産でゼロになる?条件や免除後の注意点を解説

- 更新日: 2025年10月02日

アコムのカードローンやクレジットカードを利用していて、借金の返済ができずに困っている場合は、自己破産を検討することもあるのではないでしょうか。

自己破産を利用すれば、支払義務を全額免除される可能性があります。

しかし、自己破産をするには条件を満たす必要があり、またデメリットもあります。

本記事では、アコムからの借金を自己破産で解決する条件や自己破産後の注意点、ブラックリストに登録されているあいだの代替手段、自己破産以外の解決法などについて解説します。

借金問題でお悩みなら

アディーレにご相談ください!

0120-316-742

【通話料無料】朝9時~夜10時 土日祝日も繋がります

【通話料無料】朝9時~夜10時 土日祝日も繋がります

アコムからの借金は自己破産で解決できる可能性がある

自己破産とは、債務の返済ができなくなった個人が裁判所に申立てを行い、一定の条件を満たしていれば、その時点での借金の支払義務を免除してもらえるという制度です。

自己破産により、借金を支払わなくてもよくなることを、「免責」と呼びます。

自己破産の制度は、借金の返済が困難になった個人が借金をゼロにして、再び健全な経済生活を送るための再スタートを切るために設けられています。

自己破産は、基本的にはどの借入先からお金を借りたかを問わず、利用できる制度です。そのため、正しい手続さえ行えば、アコムからの借金についても自己破産で解決できる可能性があります。

ただし、複数社からの借入をしていて、アコムからの借金だけを免除するといった使い方はできません。自己破産の手続が開始されると、原則としてその時点で存在するすべての借金が手続の対象となります。

また、免責を受けるには、以下の2つの条件を満たしている必要があります。

自己破産の条件(1):返済不能

自己破産の条件の1つは、返済不能であることです。

申立人の借金の総額と収入状況、資産状況などを確認して、本当に借金が返済できない状況かどうかを、裁判所が判断します。

現在の収入や財産だけでなく、将来の収入見込みや生活費なども考慮に入れられます。

自己破産の条件(2):免責不許可事由にあたらないこと

もう1つの条件は、免責不許可事由にあたらないことです。

免責不許可事由とは、破産法に定められている免責が許可されないケースのことで、ギャンブルや多額の浪費が原因で借金をしていたり、返済できないとわかっていて借入をしていたりするような場合は、原則として免責は許可されません。

また、過去7年以内に自己破産をしたことがあって免責を受けている場合も、免責不許可事由に該当します。

ただし、免責不許可事由に当てはまっていたら、どのような場合でも免責が許可されないというわけではありません。

裁判所がさまざまな事情を配慮して免責許可を出す「裁量免責」という制度も設けられています。

たとえギャンブルなどで浪費した場合でも、申立人に返済できないことに対する反省の気持ちがある、自己破産によって生活を立て直す意欲があると認められれば、裁判所の判断で免責を許可される可能性があります。

自己破産したあとに起こること

自己破産の手続を開始して免責を許可されると、どのような変化が起きるのでしょうか。借金の免除や取立てについては、以下の2点を把握しておくことが重要です。

借金が免除され、取立てを受けることもなくなる

自己破産の手続を開始すると、その時点で抱えている借金は自己破産の手続のなかで処理されることになり、免責が許可されると原則として借金の支払義務は全額免除されます。

自己破産手続の準備を弁護士等に依頼すれば、アコムをはじめとした貸金業者からの取立てを受けることはなくなります(※)。

これは貸金業法により、債務者が自己破産の手続を始めたあとの貸金業者による取立てが禁止されているためです(※)。

ただし、そのためには自己破産の手続を始めたことを貸金業者などに通知しておかなければなりません。

弁護士に自己破産の手続を依頼する場合は、弁護士が貸金業者などの借入先に対して受任通知を発送して、自己破産の手続を開始することを知らせます。

※裁判上の請求(支払督促、民事訴訟等)は停止されませんので、ご注意ください。

すべての支払いが免除されるわけではない

自己破産で免責されても、すべての支払いが免除されるわけではありません。自己破産しても免除されない債務も存在しており、「非免責債権」といいます。非免責債権の例は、以下のとおりです。

<非免責債権の例>

- 租税などの請求権(破産法第253条1項1号)

- 悪意で加えた不法行為に基づく損害賠償請求権(破産法第253条1項2号)

- 故意または重過失により加えた人の生命または身体を害する不法行為に基づく損害賠償請求権(破産法第253条1項3号)

- 夫婦間の相互協力扶助義務に基づく請求権(破産法第253条1項4号イ)

- 夫婦間の婚姻費用分担義務に基づく請求権(破産法第253条1項4号ロ)

- 親族や子どもの扶養義務および監護義務に基づく請求権(破産法第253条1項4号ハ)

- 雇用関係に基づいて生じた使用人の請求権及び使用人の預り金の返還請求権(破産法第253条1項5号)

- 破産者が知りながら債権者名簿に記載しなかった請求権(破産法第253条1項6号)

- 罰金などの請求権(破産法第253条1項7号)

これらの債務は、自己破産しても免除されず、引き続き返済する必要があります。自己破産を考える際には、滞納している税金や、養育費の支払義務など、非免責債権にあたる債務がないかを確認する必要があります。

自己破産でアコムからの借金がゼロになったあとの借入に関する注意点

自己破産をすると、5~10年はアコム含めカード会社や銀行などからの借入が難しくなります。また、住宅ローンやカーローンも通りにくくなります。

これは自己破産をすると、その事実が信用情報機関の信用情報に事故情報として残されるためです。いわゆる「ブラックリスト」に登録されている状態となります。

ブラックリストに登録されているあいだの代替手段

自己破産後に、手元に現金がなくても利用できる決済手段を用意しておきたい場合は、何か方法があるのでしょうか。ブラックリストに登録されているあいだの代替手段を紹介します。

デビットカードを申し込む

デビットカードとは、銀行口座にある預金から直接、ショッピングなどの利用金額を引き落とす形で利用するカードです。

代金の支払いの際にデビットカードを利用すると、登録してある銀行口座から、利用した金額が引き落とされます。

デビットカードは基本的に、クレジットカードが使用できる店やオンラインショップなどで使えます。また、タッチ決済も利用できます。

VisaデビットやJCBデビットなどの国際ブランドがついたデビットカードであれば、原則として海外でも利用可能です。

一方、口座にある預金の範囲でしか利用できない、一括払い(1回払い)しか利用できない、という制限もあります。

そして重要なのは、デビットカードは、クレジットカードと違って借金をするわけではないので、申込時の審査はないということです。

銀行口座を持っているか、持っていない場合も新たに開設すれば、中学生を除いて15歳以上なら誰でも発行できます。

プリペイドカードを利用する

プリペイドカードとは、事前にチャージしておいた残高から、必要な金額を使えるカードです。交通系ICカードが代表例です。

プリペイドカードも借金をするわけではないため、審査などはありません。チャージしてある残高以上に利用することはできないので、使い過ぎることがないという利点もあります。

家族カード

家族カードとは、配偶者や親などがクレジットカードを持っている場合に、その家族であれば追加で発行できるクレジットカードです。

家族カードを利用した代金は契約者の口座から引き落とされ、その利用状況や支払状況も契約者の信用情報として蓄積されます。

自己破産すると、その本人は持っているクレジットカードを使えなくなり、5~10年間は新たなクレジットカードも作れません。

一方、配偶者や親が契約しているクレジットカードの家族カードを使っていた場合は、引き続き使うことができます。

また、自己破産後、配偶者や親が新たにクレジットカードを作り、そのカードをもとに家族カードを作成する場合も、審査に自己破産の事実が影響することは基本的にありません。通常は、自己破産した本人も問題なく家族カードを所持できます。

ただし、注意しなければならない点もあります。自己破産の原因が、お金の使い方の問題による場合は、家族に債務が発生してしまう家族カードの利用には慎重にならなければなりません。

家族カードを作っていいか、利用していいかは、家族や自己破産を弁護士に依頼した場合はその弁護士も含めて、十分に話し合いましょう。

自己破産のデメリット

自己破産は借金を免除してもらえる制度ですが、メリットばかりではありません。主なデメリットとして、以下の4つが挙げられます。

高価な財産を処分しなければならない

自己破産の手続が開始されると、高価な財産は裁判所によって処分されます。

具体的には、99万円を超える現金、ローンが残っている車や持ち家、20万円を超える預貯金、解約返戻金の額が20万円を超える生命保険、そのほかの評価額が20万円を超える財産などが処分の対象です。

売却代金など、財産処分の結果として得られた金銭は、原則として、債権者への返済(配当)に使用されます。

ただ、これらはあくまで東京地方裁判所の運用をもとにした説明で、具体的にどのような財産が処分の対象となるかは裁判所によって異なります。

保証人への請求がある

自己破産をすると、保証人への請求があるという点にも注意が必要です。ローンなどを組む際、保証人を立てていた場合には、自己破産するとその保証人が借金を肩代わりすることになります。

破産者の借金は全額免除されるものの、保証人は債務から解放されず、残りの借金を全額返済しなければなりません。

しかし、アコムのカードローンは通常、保証人を必要としていません。アコムの借金に関してだけであれば、このデメリットは関係ないことがほとんどです。

官報に記載される

自己破産をすると、官報に掲載されるということも知っておかなければなりません。官報は国が発行している機関紙で、自己破産の手続が完了した時点で、破産者の氏名、住所、手続の開始決定年月日、手続をした裁判所などが掲載されます。

しかし通常、官報を見るのは公務員や金融機関・信用情報機関で働く人などに限られています。

手続中は職業・資格の制限がある

手続中は、職業・資格に制限があるという点も、自己破産のデメリットです。宅地建物取引士や公認会計士、税理士、警備員、公証人、交通事故相談員、固定資産評価員などの職業に就くことができなくなります。

また、手続が終了するまで資格や職業の免許などが停止されたり、失効したりすることになります。

これは、法律で定められた資格や職業の制限によるものです。通常、制限を受ける期間は、自己破産の手続が進行する3~4ヵ月間です。

そのほかのデメリットについて詳しくは、以下のページをご覧ください。

自己破産以外の解決法

返済が難しくなった借金の問題を解決するには、自己破産だけが唯一の方法ではありません。自己破産という選択をしなかった場合、考えられる解決法を紹介します。

任意整理

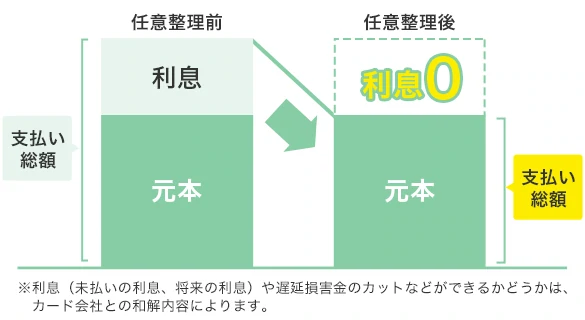

任意整理は、将来利息のカットや原則3年の分割払いについての交渉をカード会社等と行い、毎月の返済を楽にする手続です。

また過去の取引状況によっては、引き直し計算によって借金を減額できたり過払い金を回収できたりする場合もあります。

任意整理のメリットは以下のとおりです。

<任意整理のメリット>

- 利息がカットされる可能性がある

- 原則3年間の分割払いになる

- 借金の元本を減額できる可能性がある

一方、以下のようなデメリットもあります。

<任意整理のデメリット>

- ブラックリストに登録される

- ローン返済中の高価な財産を回収される可能性がある

- 保証人が借金を肩代わりすることになる

任意整理では、特定の債権者からの借金だけを対象にすることもできるため、保証人が付いている借金を対象外とすることも可能です。

任意整理について詳しくは、以下のページをご覧ください。

個人再生

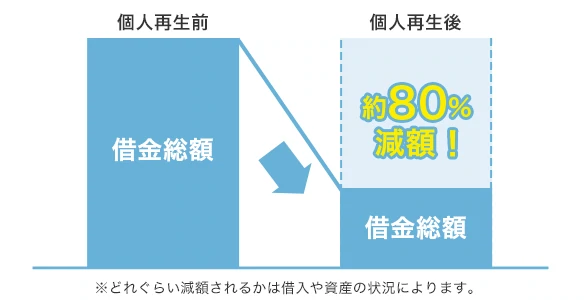

自己破産や任意整理と同時に検討される債務整理の方法として、個人再生が挙げられます。個人再生は、借金を返済困難であることを裁判所に認めてもらい、大幅に減額された借金を3~5年間で返済していく手続です。

個人再生には以下のようなメリットがあります。

<個人再生のメリット>

- 借金を80%程度減額できる。ただしどれくらい減額されるかは借入や資産の状況による

- 残り20%程度の借金を原則として3年間、長ければ5年間かけて返済できる

- マイホームや車を残したまま借金を減額できる。ただし、車の場合はローンを完済している必要がある

個人再生のデメリットは、以下のとおりです。

<個人再生のデメリット>

- ブラックリストに登録される

- 返済中の高価な財産を回収される可能性がある

- 保証人が借金を肩代わりすることになる

- 個人再生したことが官報に載る

なお、任意整理も個人再生も、弁護士などの専門家に依頼するのが一般的です。

個人再生について詳しくは、以下のページをご覧ください。

アコムへの借金返済で悩んでいるならまずは弁護士に相談しよう

これまでご説明したとおり、アコムへの借金返済で悩んでいる場合は、自己破産も1つの解決手段になり得ます。ただ、自己破産にはいくつかの条件があり、メリットもあればデメリットもあります。

そこで、あなたの置かれた状況に応じて、自己破産だけでなく、任意整理や個人再生などの手続をするという選択肢も考えられます。どの手続が適しているかは、借金の額や収入・財産の状況によって異なるため、経験豊富な弁護士に相談するのがベストです。

アディーレ法律事務所では、豊富な借金問題解決の実績を持っており、状況に応じた債務整理の方法をご提案しております。借金問題にお困りの場合は、お一人で悩まずに、ぜひご相談ください。

アコムへの返済でお悩みなら

まずはアディーレに無料相談!

0120-316-742

【通話料無料】朝9時~夜10時 土日祝日も繋がります

\専門スタッフが丁寧に対応します!/

お電話で相談予約をする朝9時~夜10時・土日祝日も受付中

監修者情報

- 資格

- 弁護士

- 所属

- 第一東京弁護士会

- 出身大学

- 早稲田大学法学部,首都大学東京法科大学院

困りごとが起きた時,ひとりで考え込むだけでは,どうしても気持ちが暗い方向に向かいがちで,よい解決策も思い浮かばないものです。そのようなときは,ひとりで抱え込まないで,まず専門家に相談することが,解決への近道ではないでしょうか。どのようなことでも結構ですので,思い悩まずにご相談ください。依頼者の方々が相談後に肩の荷を降ろして,すっきりとした気持ちで事務所を後にできるよう,誠心誠意力を尽くします。