債務整理をしたらどうなる?借金を減額するデメリットは?会社にバレる?

債務整理には、借金問題を解決することで経済的に苦しい状況を解消できたり、完済の見通しが立つことで安心感を得られたりというメリットがあります。

しかし、借金問題の解決を期待できる一方で、「失敗したらどうしよう」「後悔しないかな?」など、不安も伴うと思います。

たしかに、債務整理にはデメリットがあり、それを考慮せずに手続を進めれば後悔するかもしれません。

本ページで債務整理の手続ごとにどんなデメリットがあるのか、どのような人が債務整理を検討するべきなのか見ていきましょう。

最後まで読むことで、メリットとデメリットを考慮し、債務整理を検討するべきかを判断できるようになっているはずです!

債務整理の

無料相談ならアディーレ!

0120-316-742

【通話料無料】朝9時~夜10時 土日祝日も繋がります

\専門スタッフが丁寧に対応します!/

お電話で相談予約をする朝9時~夜10時・土日祝日も受付中

債務整理とは?

債務整理は、借金返済の負担を減らせる手続です。

リボ払いやキャッシングといったクレジットカードの利用、銀行や消費者金融からの借入などが対象となります。

手続には「任意整理」「個人再生」「自己破産」の3つの方法があり、メリット・デメリットが異なります。

借金や収入、資産など個人の状況によって選ぶべき手続が変わってくるため、それぞれの特徴を理解しておきましょう。

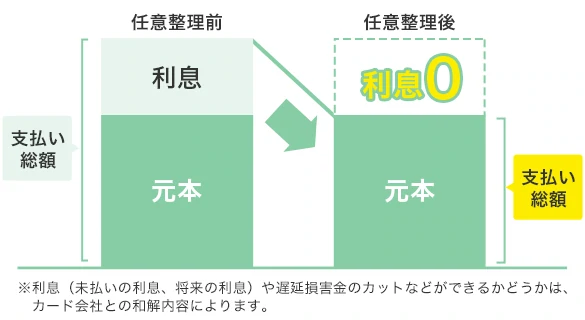

任意整理の特徴

任意整理はカード会社等と交渉し、これから支払う利息のカットや返済プランの見直しによって、毎月の返済を軽減する手続です。

裁判所が関わらないので、その他の債務整理より手続の負担が軽いメリットがあります。

任意整理の仕組みやメリットについては、以下のページで詳しく解説しています。

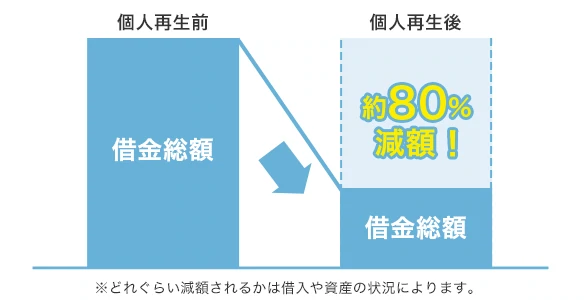

個人再生の特徴

個人再生は借金返済が困難な状況を裁判所に申し立てて、大幅な減額を認めてもらう手続です。

借金を80%程度減額し、残り20%程度の借金を原則3年(最長5年)で返済していきます(※1)。

住宅や車などの資産を手元に残せるのが、個人再生の大きなメリットです(※2)。

個人再生の仕組みやメリットについては、以下のページで詳しく解説しています。

※1どれぐらい減額されるかは借入や資産の状況によります。

※2住宅を維持するには、住宅ローン以外の抵当権が設定されていないなどの条件があります。車はローンを完済している場合です。

自己破産の特徴

自己破産は財産や収入状況から、返済の見込みがないことを裁判所に申し立てて、支払義務の免除を認めてもらう手続です。

税金や養育費などの一部を除き、借金をゼロにできるのは自己破産だけの特徴となります。個人では手に負えない借金問題を抱えている方が、人生を再スタートさせるための解決手段だといえるでしょう。

自己破産の仕組みやメリットについては、以下のページで詳しく解説しています。

債務整理の共通のデメリット

債務整理を行うと、基本的にどの手続でも事故情報が登録されます(いわゆるブラックリストに載る)。

そして、自己破産なら高価な財産を処分されるけど任意整理では処分されないなど、手続ごとにデメリットが異なる部分もあります。

ここでは、「事故情報が登録される」のように、どの手続を行っても受けるデメリットについて詳しく見ていきましょう。

信用情報機関に事故情報が登録される

先ほどもお伝えしましたが、どの手続も、信用情報機関に「債務整理を行った」という事故情報が登録されます。

事故情報が登録されると以下のような影響を受けます。

- クレジットカードの新規発行や新たな借入ができない

- 携帯の本体を新規購入するときに分割払いができない

- 賃貸契約の審査で不利になる

ただ、事故情報が登録されることを懸念して、債務整理の選択肢をなくすことは避けるべきです。その理由を以下で解説してきます。

事故情報は一定期間が経つと消される

任意整理の場合は5年、個人再生・自己破産の場合は5~7年が経過すれば、事故情報が消されます。

事故情報が消されれば、債務整理を行ったことが原因で審査に落ちることはなくなります。

債務整理を行っても、時間が経てばクレジットカードを作ったり、携帯の本体を分割払いしたりできるようになるので、ご安心ください!

事故情報が登録される原因は債務整理だけではない

「事故情報が登録されると不便だから」という理由で、債務整理に踏み出せない方もいらっしゃると思います。

しかし、滞納が一定期間続いた場合でも、事故情報は登録されます。

事故情報への登録を懸念して、ギリギリな状態で返済を続ければ、いずれ滞納してしまうかもしれません。

そのため、事故情報への登録を懸念して、債務整理の検討を先延ばしにすることは避けるべきです。

キャッシュレス決済の手段はクレジットカード以外にもある

事故情報への登録を懸念する理由の一つとして、「クレジットカードが使えないと不便」という考えがあるかもしれません。

たしかにクレジットカードを使えないと、ネットショッピングの支払いが面倒になったり、クレジットカードがない生活を想できず不安を感じたりする方もいらっしゃるでしょう。

しかし、バーコード決済や交通系ICカードに現金チャージしたり、デビットカードを利用したりすれば、クレジットカードがなくてもキャッシュレス決済は可能です。

またそれらの支払い方法は、持っているお金の範囲内でしか利用できないので、使いすぎて借金が増えるという心配もありません!

ローン返済中の高価な物が処分される可能性がある

ローン返済中の債権者に対して債務整理を行うと、そのローンで返済中の高価な物を処分される可能性があります。

たとえば、30万円のパソコンを購入するためのローンを組んだA社に対して債務整理を行うとそのパソコンが処分される可能性があります。

任意整理であればローン返済中の債権者を手続から外せる

個人再生や自己破産の場合は、すべての債権者を対象に手続を行う必要があります。

一方で任意整理であれば、交渉する債権者を選べるため、ローンを組んでいるカード会社を交渉から外すことができます。

保証人が借金を肩代わりする

保証人を立てている債権者に対して債務整理を行う場合、保証人が借金を肩代わりすることになります。

たとえば、父親が保証人となっている奨学金が残っている状態で自己破産した場合、保証人である父親が奨学金を肩代わりすることになります。

すべての借金に保証人がついているわけではない

カードローンやクレジットカードによる借金は、基本的に保証人を立てません。

そのため、債務整理の対象がカードローンやクレジットカードの借金だけであれば、このデメリットを心配する必要がありません。

任意整理なら保証人を立てている債権者を手続から外せる

任意整理であれば、手続を行う債権者を選べます。

そのため、保証人を立てている債権者と交渉しないことで、保証人が借金を肩代わりすることを避けられます。

債務整理手続ごとのデメリット

先ほどは、以下のとおり債務整理に共通する3つのデメリットを紹介しました。

- 信用情報機関に事故情報が登録される

- ローン返済中の高価な物が処分される可能性がある

- 保証人が借金を肩代わりする

以下では、共通する以外の債務整理のデメリットをそれぞれ見ていきましょう。

任意整理のデメリット

任意整理を行った方が影響を受けるデメリットは、先ほどご紹介した以下の3つです。

- 信用情報機関に事故情報が登録される

- ローン返済中の高価な物が処分される可能性がある

- 保証人が借金を肩代わりする

ただ、個人再生や自己破産と比較すると、任意整理は以下のようなデメリットがあります。

- 基本的に借金の元本は減額されない

- 安定した収入がないと手続できない

- 交渉に応じてもらえない可能性がある

順番に解説していきます。

基本的に借金の元本は減額されない

任意整理の場合、基本的に借金の元本は減額されません。

任意整理は、利息のカットや3~5年の長期分割払いをカード会社と交渉して毎月の返済の負担を減らす手続だからです。

ただ、借金の元本は減らないとしても、「リボ払いの利息しか返せていない」、「もう少し毎月の返済の負担を減らしたい」というようなお悩みを解決できる可能性があります。

安定した収入がないと手続できない

任意整理は、手続後に3年から5年かけて借金の返済していきます。

そのため、収入がない・安定しないなど、返済への不安材料があると、カード会社は任意整理の手続を行っても完済してもらえない可能性を考慮するため、和解が難しいのです。

交渉に応じてもらえない可能性がある

債権者には、任意整理に応じる法的な義務がありません。交渉に応じるかは自由なため、手続できない可能性もあるのです。

個人再生のデメリット

債務整理の共通デメリットに加えて、個人再生には、「個人再生したことが官報に載る」というデメリットがあります。

また、任意整理や自己破産と比較して、次のようなデメリットがあります。

- 安定した収入がないと手続できない

- 手続を行う債権者を選べない

個人再生したことが官報に載ることと、任意整理や自己破産と比較したときの2つのデメリットについて詳しく見ていきましょう。

官報に載ることについて

官報とは国が発行する新聞のようなものです。個人再生を行った際は、ここに手続をした事実と氏名・住所などの個人情報が掲載されます。

ただ官報を見るのは、金融機関や信用情報機関に勤める方などごく一部で、存在すら知らない方が大多数です。そのため、官報への掲載によって個人再生を行ったことを周囲に知られる可能性は低く、それほど不安に感じる必要はないといえるでしょう。

安定した収入がないと手続できない

任意整理と同じく、個人再生は手続後に返済を行っていきます。

そのため、安定した収入がなければ、「返済してもらえない可能性がある」と判断されて、裁判所から借金の減額を認めてもらえない可能性があるのです。

手続を行う債権者を選べない

任意整理と異なり、個人再生では手続を行う債権者を選べず、すべての債権者に対して手続を行う必要があります。

そのため、保証人を立てている債権者がいれば、その債権者も手続の対象となり、保証人が借金を肩代わりすることになります。

自己破産のデメリット

債務整理の共通のデメリットに加えて、自己破産には以下のデメリットがあります。

- 自己破産したことが官報に載る

- 手続終了まで就けなくなる職業がある

- 管財事件の場合、破産手続中は郵便物が破産管財人に転送される

- 高価な財産が処分される

また、任意整理と比較すると、手続を行う債権者を選べないというデメリットもあります。

各デメリットについて詳しく見ていきましょう。

自己破産したことが官報に載る

個人再生と同じく、自己破産も手続したことが官報に記載されます。

ただ、前述したとおり、官報を見るのはごく一部の方で、存在すら知らない方が大多数です。

そのため、官報を通じて自己破産したことが周囲に知られる可能性は低いといえます。

手続終了まで就けなくなる職業がある

破産手続完了まで、以下のような職業に就けなくなります。

- 宅地建物取引士(宅地建物取引業法第18条1項2号)

- 公認会計士(公認会計士法第4条4号)

- 税理士(税理士法第4条2号)

- 警備員(警備業法第14条1項)

- 公証人(公証人法第14条2号)

- 交通事故相談員(交通安全活動推進センターに関する規則第4条1項2号)

- 固定資産評価員(地方税法第407条1号)

ただし、制限されるのは一部の職業のみで職業の制限を受けずに破産手続が完了する方も多数いらっしゃいます。

「私の職業は大丈夫かな?」と思う方は、自己破産について詳しい弁護士にご相談ください!

管財事件の場合、破産手続中は郵便物が破産管財人に転送される

破産手続では、借金の原因や財産の状況に応じて、「管財事件」という手続か「同時廃止」という手続のどちらかが行われます。

そして管財事件の場合は、破産手続中、郵便物が破産管財人(破産する方の財産などを調査する人)に転送されて、確認されます。破産手続を公正に終了するためには、債権者・債権額・破産する方の財産などを正確に把握する必要があるためです。

ただし、転送された郵便物は後日返却してもらえますのでご安心ください!

高価な財産が処分される

自己破産を行うと、債権者の配当に充てるために価値のある財産が処分されます。

「価値のある財産」とは、土地やマイホーム、貴金属、骨董品など金銭的な価値の高いモノです。

一方で、たとえば99万円までの現金や、価値が20万円以下の預貯金や自動車、支払いが終わっている通常の家具・家電などは処分されません(東京地裁の場合)。

また自己破産によって処分の対象となるのは、破産者本人の所有財産です。そのため両親がローンで購入した家や、配偶者のお金で購入した車など、家族が所有する財産への影響はありません。

手続を行う債権者を選べない

個人再生と同じく、債権者を選ぶことができません。そのため保証人を立てている場合は、自己破産すると保証人が借金を肩代わりすることになるため、保証人を立てていないか事前に確認することが必要です。

債務整理についてよくあるご質問

債務整理についてよくある質問にお答えします。

債務整理したことは家族や会社にバレる?

基本的に家族や会社の関係者が保証人になっていなければ、債務整理をした通知などは届かずバレません。

ただし債務整理に関する書類を見られれば、知られてしまうため、管理には注意が必要です。

家族や会社の関係者が保証人になっている場合は、返済の請求が届き、バレることになります。

バレないように債務整理を行うのであれば、任意整理を検討してみるといいでしょう。家族や会社関係者が保証人になっている債務を対象から外すことができ、通知や請求によってバレるのを防げます。

債務整理を行うと車はどうなる?

ローンを返済中の場合、任意整理であればカーローンの債権者と交渉しないことで車を維持できます。

個人再生や自己破産の場合、カーローンを返済中であれば、基本的に車は処分されますが、以下のような場合には残せる可能性があります。

- 所有権留保特約のないカーローン契約を行っている場合

- 第三者弁済によりカーローンを完済できる場合

※ただし、自己破産の場合、車の価値によっては、処分されることがあります。

車の処分について不安なことがあれば、アディーレの無料相談時に遠慮なくお話しください!

債務整理を行うとクレジットカードはどうなる?

基本的に、債務整理を行うと所持しているクレジットカードは解約となり、使えなくなります。

任意整理の場合、交渉を行っていないカード会社から発行されたクレジットカードであれば、即時の解約とならないこともありますが、審査が必要な更新時などに解約となるのが一般的です。

また債務整理後は、一定期間新しいクレジットカードを作れなくなります。信用情報に事故記録として残る、いわゆるブラックリストに載った状態となるためです。

ただ一定期間が経過すれば、ブラックリストへの登録情報は消え、新しいクレジットカードを発行することができるようになります。以下が目安となる期間です。

| 任意整理 | 約5年 |

|---|---|

| 個人再生 | 約5~7年(※) |

| 自己破産 | 約5~7年(※) |

(※)2022年11月以前の手続は、約5~10年

クレジットカードを使えないのは不便に感じるかもしれませんが、代用できる手段はたくさんあります。

たとえば口座から引き落としてクレジットカードのように使えるデビットカードなどは、債務整理後も利用可能です。

債務整理を行うと家族の財産はどうなる?

債務整理で処分の対象となるのは本人の財産に限られるため、家族の財産には影響しません。

ただ自己破産では、破産者によって購入資金が工面されたと裁判所が判断した場合、家族の所有する財産も処分の対象となるケースがあります。

債務整理を行うと携帯電話はどうなる?

利用料金の滞納がなく、端末代の分割払いが終わっていれば、債務整理を行っても問題なく利用できます。ただし携帯料金を滞納していたり端末代の分割払いが終わっていなかったりする場合は注意が必要です。

この場合、携帯電話の契約をしている債権者や端末を分割払いしている債権者に対して債務整理を行うと、強制解約になったり、端末を処分されてしまう可能性があります。

どういう人が債務整理をやるべき?

さまざまなデメリットがある債務整理ですが、以下のように自力での返済が困難となっている方は債務整理を検討するべきです。

- 返済が滞っている

- 返済額に対して利息の割合が高く、元本が減らない

- ほかのカード会社から借金し、返済を行っている

- 借金総額が年収の3分の1を超えている

返済困難な状況がずるずる続けば、滞納によって給与が差し押さえられたり、お金が工面できずに必要な医療を受けられなかったりと、さまざまな悪影響が生じます。

債務整理は、借りては返しての負の連鎖を断ち切るために非常に有効な解決手段です。

返済が難しいと感じている方は、取り返しのつかない状況になる前に、まず弁護士にご相談ください。

債務整理の無料相談ならアディーレ!

債務整理にはいくつかのデメリットがありますが、借金に悩む方にはそれ以上のメリットがある手続です。借金をどうにかしたいと考えている方は、まずアディーレ法律事務所にご相談ください。債務整理のご相談であれば、相談は何度でも無料です。

あなたが借金の悩みを解決し、未来に一歩を踏み出すための支えになれることを心からお待ちしています。

債務整理のご相談は

実績豊富なアディーレへ!

0120-316-742

【通話料無料】朝9時~夜10時 土日祝日も繋がります

\専門スタッフが丁寧に対応します!/

お電話で相談予約をする朝9時~夜10時・土日祝日も受付中

このページの監修弁護士

早稲田大学、及び首都大学東京法科大学院(現在名:東京都立大学法科大学院)卒。2010年弁護士登録。2012年より新宿支店長、2016年より債務整理部門の統括者も兼務。分野を問わない幅広い法的対応能力を持ち、新聞社系週刊誌での法律問題インタビューなど、メディア関係の仕事も手掛ける。第一東京弁護士会所属。